こんにちは。ぱにです。

医学系の研究室で博士号取得を目指しています。

この記事では、将来のお金に漠然とした不安を抱えている大学院生に向けて、今から知っておきたい資産形成の入り口について、FP(ファイナンシャル・プランナー)取得者の立場からやさしく解説していきます。

- 学生とはいえ、貯金が少ないのってマズい?

- 元手もないのに、お金の勉強って意味あるの?

そんな疑問を抱えている方も多いのではないでしょうか。

たしかに、収入が少ない学生にとって、貯蓄や投資は縁遠く感じられるかもしれません。

しかし、国が掲げる「資産所得倍増プラン」にも象徴されるように、これからの時代は、自分の資産を自分で築き・守り・活かすことが求められる時代です。

そこで今回は、大学院生でも一度は耳にしたことがあるであろう「NISA」「iDeCo」「ふるさと納税」の3つの制度について、それぞれの特徴や大学院生にとっての向き不向きを、わかりやすく整理してお伝えしていきます。

大学院生のリアルな金銭事情については以下の記事をご覧ください。

【経済的弱者】博士学生の支援は拡大したが生活は楽になったのか?

【経済的弱者】博士学生の支援は拡大したが生活は楽になったのか?

大前提として、投資には少なからずリスクが伴います。

自分自身のリスク許容度をよく理解した上で、身の丈にあった投資を心がけましょう。

それぞれの制度の概要をおさらい

まずは、NISA・iDeCo・ふるさと納税について、それぞれの制度が何を目的としていて、どんなメリットがあるのかを整理しておきましょう。

大学院生の立場から見たおすすめ度も加えて一覧にしています。

| 制度 | 目的 | メリット | おすすめ度 |

|---|---|---|---|

| NISA (少額投資非課税制度) | 資産運用による資産形成 | 運用で得た利益がすべて非課税に。少額から始められ、自由度も高い。 | 修士:◎ 博士:◎ |

| iDeCo (個人型確定拠出年金) | 老後資金の積立・節税 | 毎月の掛金が全額所得控除の対象に。節税しながら老後資金を積み立てられる。 | 修士:× 博士:× |

| ふるさと納税 | 地方支援+税負担の軽減 | 実質2000円の自己負担で返礼品がもらえ、税金も控除される。 | 修士:× 博士:○ |

このように見てみると、NISAは将来を見据えて「お金を育てる」ための制度であり、時間をかけて資産を形成していくことが前提となっています。

一方で、ふるさと納税は税額控除により税金が戻ってくる制度で、実質的な税額の軽減につながります。

iDeCoは、毎年の掛金を所得控除にあてることで課税対象の所得を減らし、将来に備えつつ節税効果も得られる制度です。

NISAは修士からでもぜひ活用したい

投資に対して「難しそう」「リスクが大きそう」と感じている人は少なくないかもしれません。

しかし、大学生や大学院生にとっても、NISAの活用は十分に現実的な選択肢です。

NISAとは、投資による運用益が非課税になる制度のこと。通常、株式や投資信託で得た利益には約20%の税金がかかりますが、NISA口座を通じて得た利益には税金がかかりません。

大学院生にとって大切なのは、いくら投資するかよりも、いつ始めるかというタイミングです。

なぜなら投資の世界では、時間こそが最大の武器だからです。

複利の力を活かすには、できるだけ早く・長く・コツコツと積み立てることが重要です。

たとえ月3,000円や5,000円といった小さな額でも、20代から始めておくことで、将来大きなリターンにつながる可能性があります。

NISAを始めるにあたって、特別な知識や難しい勉強は必要ありません。

短期で一気に儲けたいという話であれば別ですが、長期的に資産を増やす仕組みをつくるという観点では、非常に再現性の高い方法があります。

- 楽天証券やSBI証券で証券口座を開設し、NISA口座を選択

- インデックス型の投資信託を選び、毎月の自動積立を設定

- あとは基本的にそのまま放置

この「自動で積み立てて、あとは放っておく」というスタイルが、ストレスも少なく長く続けやすい方法です。

証券口座を作るのが面倒で止まっている、という人も多いと思いますが、実際にやってみると簡単に口座を開くことができますよ。

なお、積立の中心となるインデックス投資についてもっと詳しく理解したい方は、以下のサイトが参考になります。

もちろん、生活費や学費のやりくりでお金に余裕がない人も多いかと思います。

それでも、月数千円からでも始めておくことで、投資の実践経験を積むことができます。これは、就職してから資産形成を始める人と比べて大きなアドバンテージになります。

「お金がないからやらない」のではなく、「少ない中でも少しだけやってみる」ことが、未来の自分のための第一歩になります。

僕は普段、SBI証券で三井住友カードゴールド(NL)でクレカ積み立てしています。

Vポイント経済圏、めちゃくちゃありがたいです。

↓NISAを始めるなら、相性の良い組み合わせはこちら↓

最初からポイントがもらえるチャンスあり◎

iDeCoは使い勝手が悪い

将来に備えて資産を積み立てるという点では、iDeCoも選択肢のひとつとして考えられます。

掛金が全額所得控除になるなど、一見するとメリットの大きい制度に見えるかもしれません。

しかしながら、大学院生にとっては、iDeCoは決して相性のよい制度とは言えません。

最大の理由は、iDeCoで積み立てたお金は原則として60歳まで引き出せないという点にあります。

大学院生は、就職や転職、あるいは結婚など、人生の選択肢が一気に広がる時期をこれから迎えます。

そんな中で、長期間使えないお金を抱えるのは、ライフプラン上の柔軟性を大きく損なうリスクになります。

また、iDeCoの目玉である掛金の所得控除も、大学院生にはあまり意味を持ちません。

というのも、そもそも課税所得が少ない、あるいは非課税であるケースが多く、控除の恩恵を実感できないことがほとんどだからです。

さらに注意したいのが、iDeCoの制度を長期的に眺めると、税金は免除ではなく繰り延べされているに過ぎないという点です。

拠出の段階では当然節税になりますが、将来お金を受け取る際には、退職所得または公的年金等としてしっかり課税されます。

出口戦略をどう設計するかで税負担が大きく変わるため、本来は慎重な設計が必要ですが、学生の立場でそこまで見通すのは現実的ではないでしょう。

このように、iDeCoは確かに制度として魅力的な面はありますが、大学院生のように収入が少なく、将来のライフイベントも多い世代にとっては、かえって扱いづらい制度だといえます。

まずは、運用益が完全に非課税で、資金の流動性も高いNISAから始めるのが、現実的かつ柔軟な選択です。

iDeCoについては、社会人としての生活が落ち着いてから、あらためて検討すれば十分間に合います。

ふるさと納税は博士の税額控除に役に立つ

先に紹介したNISAやiDeCoとは少し性質が異なる制度が、ふるさと納税です。

ふるさと納税とは、任意の自治体に寄付をすることで、寄付額の一部が所得税・住民税から控除される制度です。

実質的な自己負担は2,000円だけで、寄付先から返礼品ももらえるという仕組みです。

ただし、この制度を使って税金の控除を受けられるのは、あくまで課税所得がある人に限られます。

そのため、アルバイト収入のみで非課税に該当することの多い修士課程の学生にとっては、まずメリットがありません。

一方で、経済的支援を受けている博士課程の学生には活用の余地があります。

特に、学振のように給与所得としてではなく、研究奨励費などの雑所得扱いで支給される支援金を受けている場合、収入に対して控除が少なく、結果的に課税所得が高く算出されやすいという特徴があります。

このような場合、ふるさと納税を活用することで、住民税や所得税の実質的な負担を軽減できる可能性が高まります。

博士課程で負担する税金や社会保険については、こちらの記事で徹底解説しています。

【令和7年度税制改正反映】博士課程で収入を得たらかかる税金と社会保険まとめ【徹底解説】

【令和7年度税制改正反映】博士課程で収入を得たらかかる税金と社会保険まとめ【徹底解説】

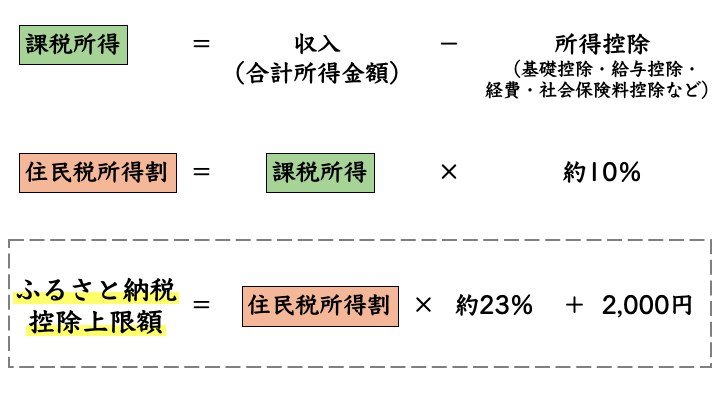

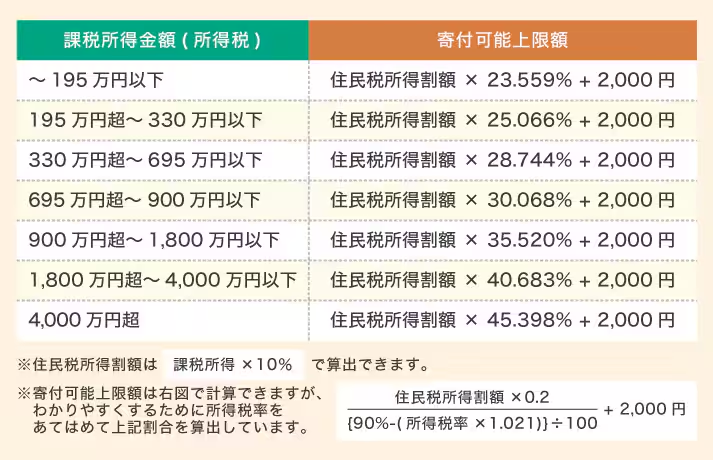

ふるさと納税の上限額を正確に把握するには、少し計算が必要です。

住民税所得割にかけ算する割合は、課税所得金額によって変わってきます。以下の表がわかりやすいです。

上限を超えて寄付してしまうと、その超過分は控除されず、自己負担となるので注意しましょう。

また、ふるさと納税の魅力の一つが返礼品です。

つい嗜好品や贅沢品に目がいきがちですが、生活必需品や食料品を選ぶことで、日々の出費を抑える実用的な手段として活用できます。

単なる贅沢ではなく、生活費の一部を圧縮する仕組みとして位置づけることで、収入の少ない大学院生にとっても非常にメリットの大きい制度になります。

ワンストップ特例制度や確定申告による控除の申請は忘れずに。

2025年からサービスが始まったVふるさと納税は、三井住友カードのアカウントで登録でき、Vポイント経済圏と相性が良さそうで、今年はこっちに乗り換えてみようと思っています。

まとめ:身の丈に合った方法で資産形成を考えることが大事

この記事では、最近よく聞く「NISA」「iDeCo」「ふるさと納税」の3つのお金にまつわる制度について、大学院生の目線で解説しました。

将来に向けた資産形成は、早くから取り組むほど有利になりますが、自分の収入やライフステージに合わせて制度を活用することが何より大切です。

無理をして背伸びをする必要はありませんが、できる範囲で少しずつ経験を積んでおくことが、長い目で見て大きな差になります。

資産形成は、まとまったお金がある人だけのものではありません。

限られた中でもできる工夫を積み重ね、自分に合った方法を少しずつ取り入れていくことが、着実な資産形成への第一歩になるはずです。

では。

↓NISAを始めるなら、相性の良い組み合わせはこちら↓

【参考URL】